[制冷网]截至8月底,上市公司半年报已经披露完毕。据不完全统计,在国内A股以及香港主板上市的涉及制冷空调行业的公司有15家,其中以家用空调业务为主的有7家,即在国内A股的格力电器、美的电器、海信科龙电器、四川长虹、青岛海尔、春兰股份,还有一家在香港主板上市的志高控股。以中央空调为主业的A股企业大冷股份、美的电器、格力电器、烟台冰轮、盾安环境、国祥制冷、双良节能、青岛海尔等8家公司。有丹甫股份、海立股份是专门从事制冷压缩机生产的。其他,诸如常发股份、康盛股份是以制冷空调配件为主业。从中报披露的信息情况看,多数涉及制冷空调生产的上市公司报表比较亮丽,显示出在国家拉动内需政策的刺激下,取得了不俗的经营业绩。

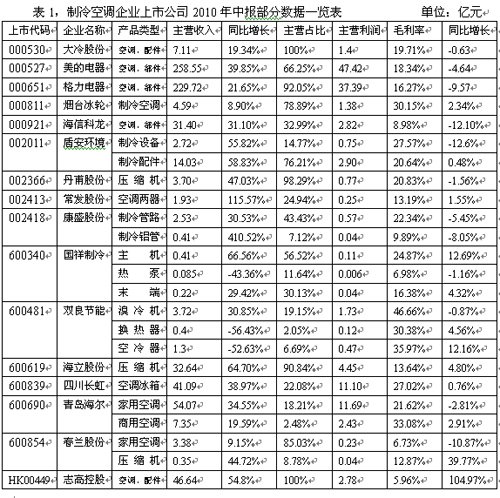

表1,制冷空调企业上市公司2010年中报部分数据一览表

(本数据来源于各上市公司公布的截至上半年报表,包括家用空调、商用空调、压缩机以及空调配件的数据,其中四川长虹冰箱与空调的数据无法分割,故显示在一起)

从中报数据显示出的特点,我们不难发现制冷空调行业在上半年还是发生了一些显著的变化。在这些变化的后面,可以看到中国空调产业与整体经济形势的变化有关,既有行业企业伴随国内经济发展而发展的脉络,又可以从中解读出不同企业反映出不同的变化。可以讲,中报数据是客观的反映了中国制冷空调产业成长的过程,也是客观的记录了各个企业不同的境遇,从中报的后面也可以解读出企业发展中遇到的问题。

第一,主营业务收入普遍出现增长。从一览表中不难发现,主营业务都出现了比较大的增长,平均增幅在44.99%。

增幅最大的板块是配件,平均增幅为72.34%。康盛股份的制冷铝管增幅在410.52%,常发股份的主营空调两器增幅在115.57%,盾安环境的制冷配件增幅在58.83%,均高于行业平均水平。只有康盛股份的制冷管路增幅为30.53低于行业平均水平,而双良节能的换热器增幅为-56.43%、空冷器增幅为-52.63%。

传统中央空调上市公司烟台冰轮、盾安环境、国祥制冷、双良制冷四家上市公司,制冷空调主机业务平均增长幅度为45.37%,略高于行业平均水平。专业中央空调企业增长幅度大于家用空调企业,主要在于相比基数比较低,受惠于政府刺激政策的大型项目投资较多,且行业处于高速增长时期。

家用空调平均增长幅度为32.87%,低于制冷行业平均增长幅度。原因在于,家用空调的基数已经比较大,而且是连续多年高增长,行业已经进入平稳发展时期。增长幅度最大的为志高,上半年销售收入46亿元,与上年度同比增长54.8%,名列家用板块增幅第一。同比增长幅度最小的为春兰,春兰上年度中报销售收入为3.10.亿元,今年中报收入3.38亿元,增长幅度仅9.15%。曾经的绩优股春兰,销售额已经滑落的仅为其他公司的一个零头,令业内与投资者不忍再仔细辨读。

专业制冷压缩机企业及涉及压缩机制造的有三家,丹甫股份、海立股份与春兰股份,压缩机企业的平均增幅为52.15%,也高于行业平均增长水平。压缩机制造企业增长高于行业平均水平,受益于整机企业需求旺盛的延伸。

制冷空调行业能够出现整体增长,主要受益于上半年政府继续实施刺激国内消费与加大国内投资,使得作为消费相对末端的制冷空调景气度一直在高位运行。家用空调,受惠于政府“家电下乡”、“节能惠民”、“以旧换新”三项政策,这三项政策已经明确的是可以持续到明年上半年。中央空调,主要是国家刺激经济增长的基础建设及大工程项目投资的带动,而且作为项目的下游,在中央空调产品的选择使用上一般都是在项目的后期,政府应对进入危机及各区域、行业振兴的投入,很多项目完结要延伸到今后几年内。因此,中央空调的受惠还在陆续释放过程中。据分析,制冷空调行业增长有可能还能持续相当长的一段时期。

第二,制冷空调行业的盈利能力普遍出现负增长。有些人写文章说今年空调企业赚的是盆满钵满,其实这种描述与定义是不符合实际的。今年销售额相对上年度出现明显增长是客观的,但是企业普遍的盈利水平下滑也是显而易见的。

从毛利率水平看,整体制冷空调行业的平均毛利率为20.42%,较上年度仅增长5.04%。如果扣除志高上年度基数小而导致的增幅达到104.97%以及春兰压缩机占比很小的因素,行业整体增幅就处于负增长状态。即就是如此,5.04%的毛利率增长幅度也要大大低于销售额44.99%的增长幅度。一方面表明,在销售量大幅度增长的市场环境下,经营质量并没有得到同步提升,说明在一定程度上市场需求的扩大,是建立在牺牲经营质量的前提之下;另一方面表明,由于行业转型升级带来了成本的压力,同时2010年缘于原材料价格大幅度上涨造成的成本压力,也在中期报表中得到了明显的体现。以铜材为例,2009年春节前后铜价为26000元/吨,进入到2010年春节前后铜价上涨到50000元/吨,一年时间内上涨幅度达到90%。数据表明全行业成本压力越来越大,盈利增长速度放缓甚至出现下滑。

具体到细分行业上,传统中央空调毛利率最高,达到29.79%;其次是配件行业,毛利率是19.36%;再次是压缩机,毛利率为15.78%;家用空调最低,毛利率仅有14.99%。具有针对性产品的中央空调行业毛利率是普通家电产品的家用空调的二倍,可见个性化产品的毛利率要高于普通商品的毛利率。

从具体企业来说,志高的毛利率增长幅度为104.97%,为行业增幅最快,但毛利率却只有5.96%,远远低于行业平均水平。毛利最高的是双良的主业溴化锂,高达46.66%,超过行业平均水平一倍以上。家用空调规模在制冷空调行业中最大,但是毛利率水平却是最低的。这也符合行业竞争激烈的市场现实状况,也符合行业集中度提高后价格利润的走势规律。

总体而言,从盈利能力以及毛利率水平综合考察,制冷空调行业中报显示的状况并不尽如人意,一半以上企业的毛利率增长都处于负增长状态,需要引起企业以及投资者的高度重视。